Pro Advokat - Versicherungen für Rechtsanwälte

Berufsunfähigkeitsversicherung

Die Berufsunfähigkeitsversicherung ist unverzichtbar für alle, die von Ihrem Einkommen leben.

Beitragsbeispiele für eine Berufsunfähigkeitsversicherung

Beitragsoptimierung durch unseren kostenlosen Versicherungsvergleich

Inhhaltsverzeichnis

-

1. Die Definitionen der Berufsunfähigkeit und der Erwerbsunfähigkeit

2. Die Notwendigkeit einer Berufsunfähigkeitsversicherung

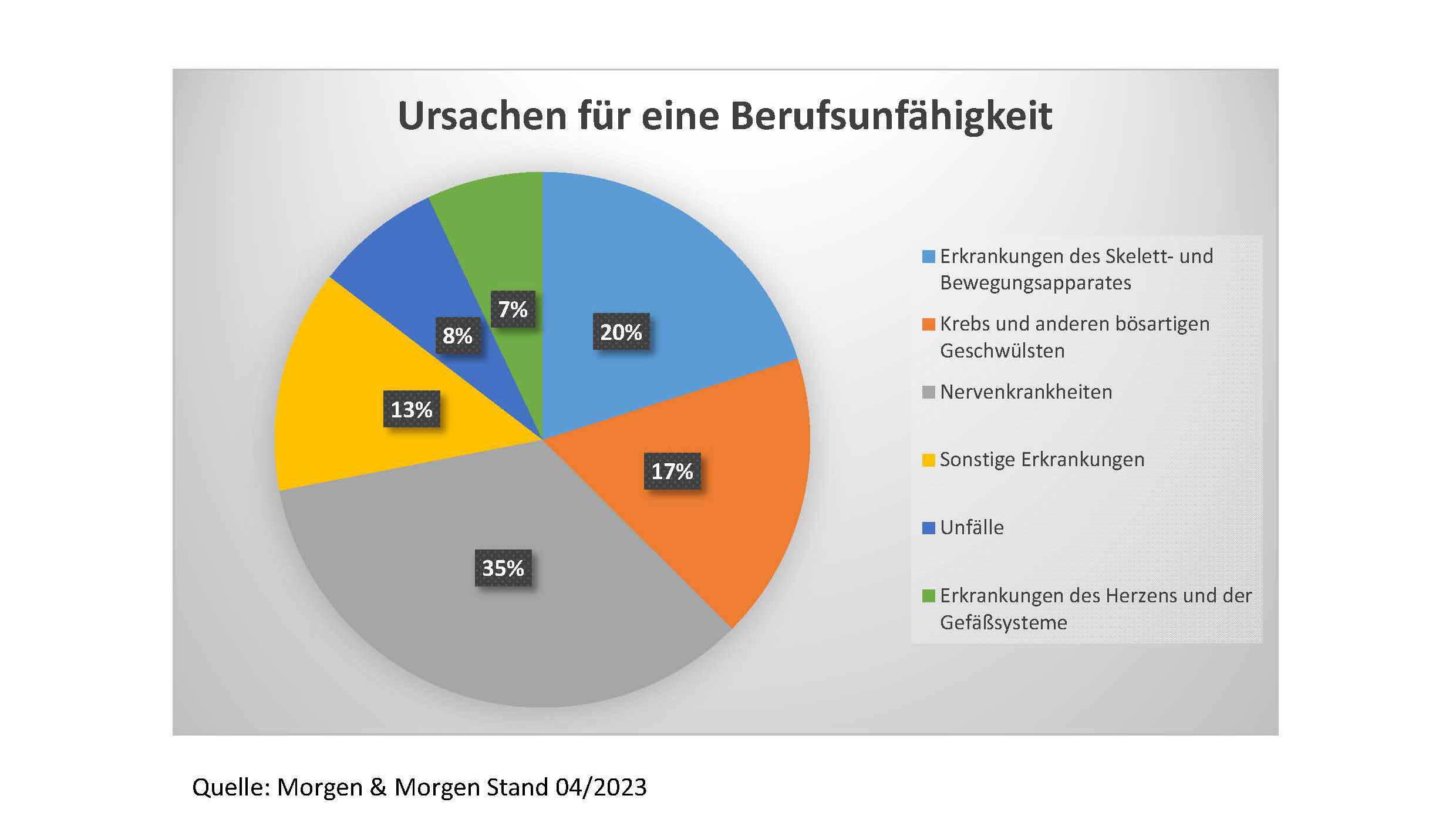

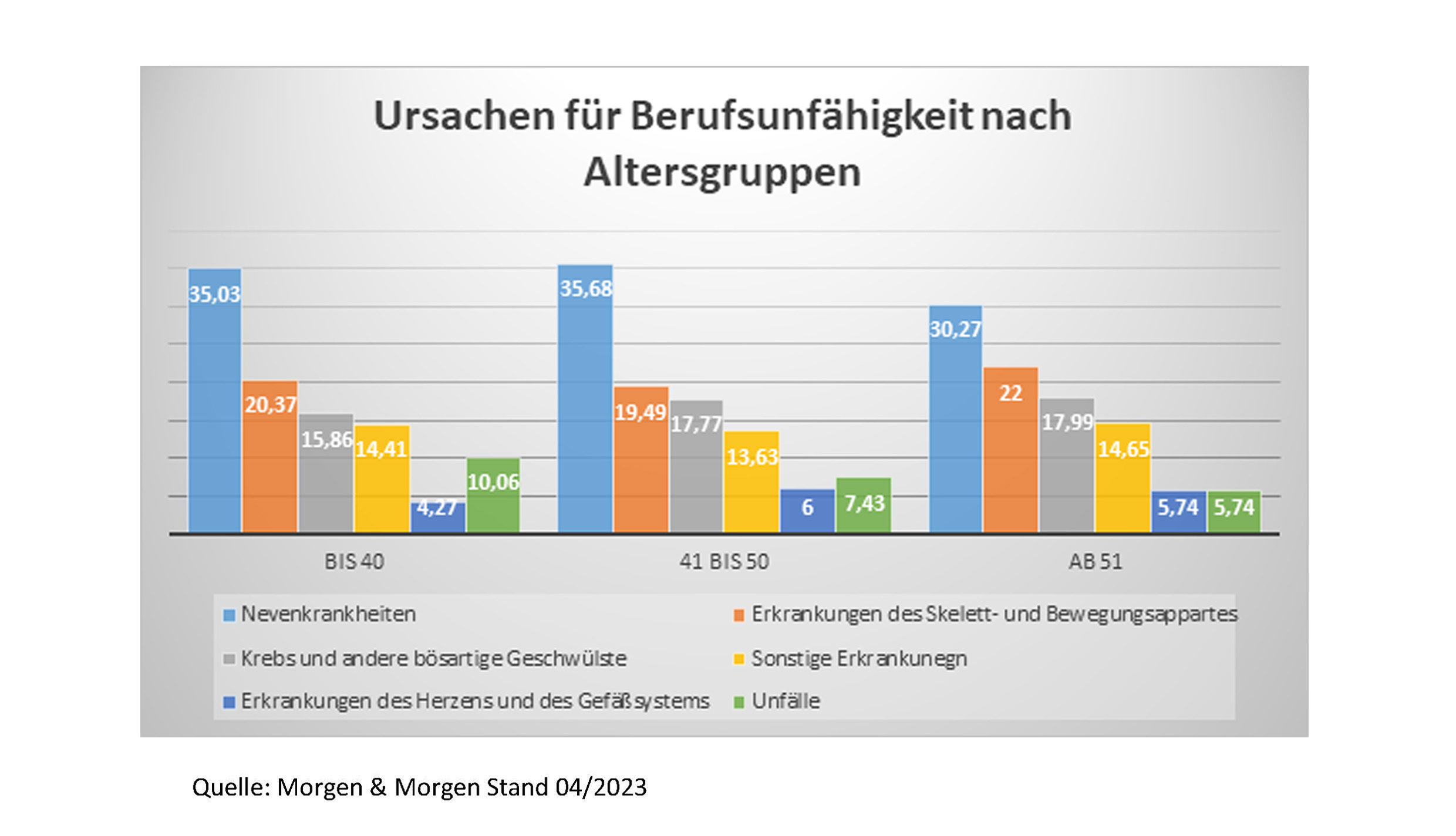

3. Die Ursachen für die Berufsunfähigkeit

4. Die Leistungen einer Berufsunfähigkeitsversicherung

5. Der beste Zeitpunkt zum Abschluss einer Berufsunfähigkeitsversicherung

6. Die Bestimmung der richtigen Höhe der Berufsunfähigkeitsrente

7. Die optimale Laufzeit der Berufsunfähigkeitsversicherung

-

1. Der Beitrag für die Berufsunfähigkeitsversicherung

2. Die dynamische Anpassung der Berufsunfähigkeitsversicherung

3. Die Nachversicherungsgarantien für eine Berufsunfähigkeitsversicherung

4. Die wichtigsten Regelungen in den Versicherungsbedingungen

5. Die Berufsunfahigkeitsversicherung als Zusatzversicherung

1. Die Definitionen der Berufsunfähigkeit und der Erwerbsunfähigkeit

Als berufsunfähig gelten Personen, die ihre aktuelle berufliche Tätigkeit aus gesundheitlichen Gründen nicht mehr ausüben können. Eine Erwerbsunfähigkeit besteht dagegen erst dann, wenn die Person keiner beruflichen Tätigkeit mehr nachgehen kann. Die Erwerbsunfähigkeit ist also die schwerere Form des Arbeitskraftverlustes. Dementsprechend sind erwerbsunfähige Personen auch gleichzeitig berufsunfähig, aber nicht umgekehrt. Daher besteht durch eine Berufsunfähigkeit auch gleichzeitig Versicherungsschutz für den Fall einer Erwerbsunfähigkeit.2. Die Notwendigkeit einer Berufsunfähigkeitsversicherung

Statistisch werden 25% aller Erwerbstätigen während Ihres Arbeitslebens berufs- oder erwerbsunfähig. Auch wenn Sie Mitglied in der deutschen Rentenversicherung oder in einem berufständischen Versorgungswerk sind bzw. als Beamter Anspruch auf die Beamtenversorgung haben, ist der Abschluss einer Berufsunfähigkeitsversicherung dennoch unverzichtbar.a. Die Absicherung durch die Deutsche Rentenversicherung

Seit dem 1. Januar 2001 erbringt die Deutsche Rentenversicherung bei Versicherten, die nach dem 01.01.1961 geboren sind keine Leistungen mehr bei einer Berufsunfähigkeit, sondern nur noch bei einer Erwerbsminderung, allerdings gem. §§ 50f SGB 6 auch nur dann, wenn der Versicherte mindestens 60 Pflichtbeiträge geleistet hat (also vereinfacht gesagt schon 5 Jahre Beiträge an die Deutsche Rentenversicherung gezahlt hat). Sind diese 5 Jahre noch nicht erfüllt, erhält der Versicherte überhaupt keine Leistungen und ist von Sozialhilfe abhängig!Hat der Versicherte diese erste Hürde gemeistert, wird zwischen der vollen und der halben Erwerbsminderungsrente unterschieden, wenn die berufliche Tätigkeit aus gesundheitlichen Gründen nicht wie bisher ausgeübt werden kann. Einen Anspruch auf die volle Erwerbsminderungsrente (die durchschnittlich nur 917 € beträgt) haben nur die Versicherten, die weniger als 3 Stunden pro Tag für den allgemeinen Arbeitsmarkt zur Verfügung stellen. Dies bedeutet, dass wenn der Versicherte theoretisch länger als 3 Stunden irgendwo als Pförtner arbeiten könnte (sog. abstrakte Verweisung), würde er die (volle) Erwerbsminderungsrente nicht erhalten. Dabei kommt es übrigens nicht darauf an, ob es eine solche Stelle überhaupt gibt. Die halbe Erwerbsminderungsrente, die noch deutlich niedriger ist, erhalten Personen, die zwar mehr als 3, aber weniger als 6 Stunden für den allgemeinen Arbeitsmarkt zur Verfügung stehen.

Daher ist es existenziell wichtig, dass spätestens zu Beginn der beruflichen Tätigkeit eine private Berufsunfähigkeitsversicherung abgeschlossen wird.b. Die Absicherung von Beamten durch die gesetzliche Beamtenversorgung

In den ersten 5 Jahren seiner Dienstzeit erhält der Beamte bei einer Dienstunfähigkeit (so bezeichnet man die Berufsunfähigkeit bei Beamten), die nicht auf einem Dienstunfall beruht, gem. § 4 I Satz 1 BeamtenVG kein Ruhegehalt durch seinen Dienstherrn. Er wird aus dem Dienstverhältnis entlassen und in der Deutschen Rentenversicherung nachversichert. Da die Deutsche Rentenversicherung wie bereits erwähnt Leistungen wegen verminderter Erwerbsfähigkeit gem. §§ 50f SGB 6 erst nach 5 Jahren Beitragszeiten erbringt und diese Beitragszeiten von den meisten jungen Beamten idR. noch nicht erbracht wurden, würden sie auch keine staatliche Erwerbsminderungsrente erhalten, aber selbst wenn sie Leistungen erhielten, wäre die Höhe dieser Rente nicht ausreichend, um den bisherigen Lebensstandard als Beamter zu wahren.Nach Vollendung der ersten 5 Dienstjahre hat der Beamte gem. § 14 IV BeamtenVG immerhin einen Anspruch auf 35% seiner ruhegehaltsfähigen Dienstbezüge oder sofern dies für Ihn wirtschaftlich günstiger ist auf 65% der ruhegehaltsfähigen Dienstbezüge aus der Endstufe A4. Nur bezogen auf das Grundgehalt (ohne Zulagen und Zuschlägen) erhält er dann ein Ruhegehalt von mindestens 1.819 €.

Daher ist der Abschluss einer privaten Berufsunfähigkeitsversicherung auch bei Beamten spätestens zu Beginn der Beamtenlauf besonders wichtig.c. Die Absicherung von Mitgliedern von berufsständischen Versorgungswerken.

Insbesondere bei Freiberuflern wie Ärzten, Rechtsanwälten, Steuerberatern und Ingenieuren ist die Mitgliedschaft in einem berufsständischen Versorgungswerk obligatorisch. Im Rahmen dieser Mitgliedschaft besteht in der Regel auch eine Absicherung im Falle der Berufsunfähigkeit. Allerdings bestehen im Rahmen dieser Absicherung die folgenden Defizite:

4. Die Leistungen einer Berufsunfähigkeitsversicherung

In der Regel findet sich in den Versicherungsbedingen (für eine gute und empfehlenswerte Berufsunfähigkeitsversicherung) die folgende oder zumindest eine ähnliche Regelung:

"Berufsunfähigkeit liegt vor, wenn Art, Schwere und Ausmaß einer Krankheit, einer Körperverletzung oder eines Kräfteverfalls, die ärztlich nachzuweisen sind, nach allgemein anerkannten medizinischen Erkenntnissen erwarten lassen, dass die versicherte Person ununterbrochen wenigstens sechs Monate mindestens zu 50 % außer Stande sein wird, ihrem zuletzt bei Eintritt des Versicherungsfalles ausgeübten Beruf, so wie er ohne gesundheitliche Beeinträchtigung ausgestaltet war, nachzugehen."

Wenn und solange diese Voraussetzungen erfüllt sind, erhält die versicherte Person die vereinbarte Berufsunfähigkeitsrente.

5. Der beste Zeitpunkt zum Abschluss einer Berufsunfähigkeitsversicherung

Die Berufsunfähigkeitsversicherung sollte so früh mir möglich abgeschlossen werden. Bereits für Schüler und Studenten werden Berufsunfähigkeitsversicherungen mit besonders günstigen Beiträgen angeboten. Darüber hinaus gibt es Invaliditätsversicherungen und auch Rentenversicherungen für Kinder, die später ohne erneute Gesundheitsprüfung (siehe unten) in eine Berufsunfähigkeitsversicherung umgestellt werden können.

Der möglichst frühe Abschluss einer Berufsunfähigkeitsversicherung ist insbesondere aus den folgenden 3 Gründen ratsam:

a. Maßgeblich für die Beitragshöhe einer Berufsunfähigkeitsversicherung ist insbesondere das Eintrittsalter der versicherten Person zum Versicherungsbeginn. Umso jünger die versicherte Person zu Beginn der Berufsunfähigkeitsversicherung ist, desto niedriger sind Beiträge. Dies liegt insbesondere daran, dass sich das Risiko einer Berufsunfähigkeit mit dem steigenden Alter erhöht.

b. Bei der Antragstellung für eine Berufsunfähigkeitsversicherung muss die versicherte Person einen Risikofragebogen mit gesundheitsrelevanten Angaben beantworten. Von der Beantwortung dieser Fragen (die natürlich wahrheitsgemäß zu beantworten sind, da der Berufsunfähigkeitsversicherer ansonsten die Leistungen verweigern kann) hängt es ab, ob der Versicherer der versicherten Person den beantragten Versicherungsschutz uneingeschränkt, nur mit Leistungsausschluss, nur mit einem Risikozuschlag oder überhaupt nicht einräumt.

Aufgrund der Tatsache, dass sich der Gesundheitszustand aber in der Regel mit dem zunehmenden Alter immer mehr verschlechtert, erhöht sich auch das Risiko mit zunehmenden Zeitablauf ständig, dass die versicherte Person nicht mehr den gewünschten uneingeschränkten Berufsunfähigkeitsversicherungsschutz erhält. Tatsächlich gibt es zahlreiche Fälle, bei denen sich kein einziger Berufsunfähigkeitsversicherer mehr findet, der bereit ist Versicherungsschutz zu bieten.

c. Der Beitrag für die Berufsunfähigkeitsversicherung hängt auch davon ab, wie hoch das Risiko einer Berufsunfähigkeit für den durch die versicherte Person ausgeübten Beruf ist. Insbesondere bei körperlich tätigen Menschen ist das Risiko einer Berufsunfähigkeit in der Regel größer als bei Akademikern. Daher zahlen diese Berufsgruppen einen deutlich höheren Beitrag für Ihre Berufsunfähigkeitsversicherung. Sehr ungünstig stellt sich die Situation beitragsmäßig übrigens bei handwerklich tätigen Menschen mit einem erhöhten Gefahrenpotenzial dar (zum Beispiel bei Dachdeckern, Schornsteinfegern, Maurern). In der Regel überhaupt nicht versicherbar sind Personen, die bei Antragstellung eine lebensgefährliche Tätigkeit wie Fallschirmspringer, Tiefseetaucher, oder Bergführer ausüben. Auch Profisportler sind meistens nicht versicherbar.

Da Schüler und Studenten in der Regel beitragsmäßig deutlich günstiger versichert werden als körperlich tätige Personen und zumindest bei den empfehlenswerten Berufsunfähigkeitsversicherungen keine Verpflichtung besteht dem Berufsunfähigkeitsversicherer eine Änderung der beruflichen Tätigkeit nach Abschluss der Berufsunfähigkeitsversicherung mitzuteilen, spricht auch dieses Argument für den möglichst frühzeitigen Abschluss einer Berufsunfähigkeitsversicherung.

6. Die Bestimmung der richtigen Höhe der Berufsunfähigkeitsrente

Im Optimalfall sollte durch die Berufsunfähigkeitsversicherung das komplette bisherige Einkommen abgesichert werden, damit der Lebensstandard im Falle einer Berufsunfähigkeit möglichst unverändert beibehalten werden kann.

Allerdings ist dies insbesondere bei körperlich tätigen Menschen mit einer entsprechenden Beitragssumme verbunden, die unter Umständen die wirtschaftlichen Möglichkeiten der versicherten Person überschreitet.

Realitätsnäher dürfte die Empfehlung sein, hier einmal ganz genau nachzurechnen, welcher Mindestbetrag Ihnen in dem Fall einer Berufsunfähigkeitsversicherung zur Verfügung stehen muss, um das bisherige Leben ohne allzu viele Einschränkungen fortsetzen zu können.

Wichtig ist hier jedoch, dass die Höhe der Berufsunfähigkeitsrente mindestens 1.000 € pro Monat übersteigt, da die Berufsunfähigkeitsrente auf die Grundsicherung angerechnet wird. Mit einer niedrigeren Berufsunfähigkeitsrente würden Sie also nur die Staatskasse entlasten. Lediglich bei Kindern kann eine niedrigere Absicherung sinnvoll sein, da bei empfehlenswerten Berufsunfähigkeitsversicherungen entsprechende Nachversicherungsgarantien bestehen, die eine spätere Erhöhung der Berufsunfähigkeitsrente ohne erneute Gesundheitsprüfung gewährleisten (zum Beispiel bei Aufnahme einer beruflichen Tätigkeit, bei einer Hochzeit oder bei Überschreitung bestimmter Einkommensgrenzen -> siehe unten).

Oft findet sich in den bestehenden Versicherungsverträgen (z.B. Privathaftpflicht-, Hausrat- oder Kfz Versicherung) ein nicht unerhebliches Einsparpotenzial, dass durch eine Vertragsoptimierung, die wir für Sie natürlich auch gerne durchführen, realisiert und für die Beitragsleistung der Berufsunfähigkeitsrente genutzt werden kann.

Darüber hinaus gibt es noch einen weiteren Punkt, der bei der Bestimmung der Höhe der Berufsunfähigkeitsrente relevant ist. Die Berufsunfähigkeitsversicherer prüfen im Rahmen der Antragstellung auch die Angemessenheit der beantragten Höhe der Berufsunfähigkeitsrente und Fragen im Rahmen des Antrags in der Regel die Höhe des Einkommens ab. Liegt die beantragte Berufsunfähigkeitsrente über dem bisherigen Einkommen, wird der Versicherungsschutz zumindest nicht mit der beantragten Berufsunfähigkeitsrente von den Versicherern eingeräumt.

Hinter dieser Vorgehensweise steht der Gedanke, dass die Verlockungen für die versicherte Person die eigene Berufsunfähigkeit durch entsprechende Verhaltensweisen selber zu fördern oder herbeizuführen zu groß sein könnte, wenn sich die wirtschaftliche Situation im Falle einer Berufsunfähigkeit besser darstellen würde als bislang. Dies klingt zugegebenermaßen etwas abwegig, aber tatsächlich sind solche Fälle in der Vergangenheit vorgekommen. Besondere Berühmtheit erlangte der Fall eines im Hinblick auf die Berufsunfähigkeit besonders hochversicherten Chirurgen, der sich „versehentlich“ ein Glied seines kleinen Fingers abschnitt und seinen bisherigen Beruf deshalb nicht mehr ausüben konnte...

Bei der Absicherung hoher Einkommen ist es in der Regel klug mehrere Berufsunfähigkeitsversicherungen bei unterschiedlichen Versicherern abzuschließen.

Zum einen haben die Berufsunfähigkeitsversicherungen entsprechende Untersuchungsgrenzen (in der Regel ab einer Berufsunfähigkeitsrente über 3.000 €) bei denen bei einer Überschreitung ein Hausarztbericht angefordert oder die Durchführung einer medizinischen Untersuchung erorderlich wird.

Daraus ergibt sich das Risiko, dass sich entweder Ihnen bislang unbekannte Diagnosen oder Verdachtsfälle in den Arztberichten befinden oder bei einer ärztlichen Untersuchung gesundheitsrelevante Defizite aufdeckt werden (zum Beispiel zu hohe Cholesterinwerte oder ein erhöhter Blutdruck). Dies wiederum kann dazu führen, dass der Versicherungsschutz nur eingeschränkt mit Ausschlüssen, mit Risikozuschlag oder überhaupt nicht eingeräumt wird. Da Ihnen ja aber nun diese gesundheitsrelevanten Punkte bekannt sind, müssen Sie diese auch bei der Antragstellung bei einem anderen Versicherer angeben.

Zum anderen dürfte sicherlich die Motivation des Versicherers bei einer versicherten Berufsunfähigkeitsrente in Höhe von 6.000 € pro Monat deutlich größer sein als bei 3 Versicherern mit einer jeweils versicherten Berufsunfähigkeitsrente in Höhe von 2.000 € die Leistungsprüfung und die Eintrittsverpflichtung deutlich genauer zu prüfen, wobei ich allerdings hinzufügen muss, dass wir in über 20 Jahren keinen einzigen Fall hatten, bei denen ein Berufsunfähigkeitsversicherer die Leistung unserer Ansicht nach zu Unrecht verweigert hat.

7. Die optimale Laufzeit der Berufsunfähigkeitsversicherung

Da das Risiko einer Berufsunfähigkeit mit zunehmenden Alter steigt und eine Versorgungslücke zwischen Leistungen der Berufsunfähigkeitsversicherung und dem Eintritt der Altersrente unbedingt vermieden werden muss, sollte die Berufsunfähigkeitsversicherung unbedingt mit einer Laufzeit abgeschlossen werden, die erst mit Beginn der Altersrente (also zum Beispiel ihrer gesetzlichen Rente oder Pension) endet. Bei Arbeitnehmern ab dem Geburtsjahrgang 1964 liegt die Regelaltersgrenze bei 67 Jahren. Die Berufsunfähigkeitsversicherung sollte also bis zum Ablauf des 67. Lebensjahr abgeschlossen werden.

Um Beiträge zu sparen schließen viele Versicherungsnehmer eine Berufsunfähigkeitsrente mit einer Laufzeit bis zum 60. Lebensjahr oder gar nur bis zum 55. Lebensjahr ab. Was passiert aber, wenn die Leistungen der Berufsunfähigkeitsversicherung enden und die Altersgrenze für die Auszahlung der Altersvorsorge noch nicht erreicht ist? Sofern nicht andere Einnahmequellen bestehen oder eine Versorgung durch Angehörige gewährleistet ist, bleibt den Betroffenen meistens nur der Gang zum Sozialamt. Da die Höhe der Sozialleistungen in der Regel auch nicht ausreicht, um hier weiter Altersvorsorge zu betreiben, reduzieren sich gleichzeitig die Leistungen der späteren Altersrente.

Die Voraussetzung für die Annahme des Antrags auf eine Berufsunfähigkeitsversicherung durch den Versicherer ist eine Gesundheitsprüfung. In der Regel ist dazu die wahrheitsgemäße Beantwortung von Gesundheitsfragen in dem Antrag für die Berufsunfähigkeitsversicherung ausreichend. Übersteigt die gewünschte Berufsunfähigkeitsrente eine bestimmte Höhe, die abhängig von dem ins Auge gefassten Berufsunfähigkeitsversicherer ist und in der Regel zwischen 2.000 € und 3.000 € pro Monat liegt, oder übersteigt das Alter des Versicherungsnehmers bei Abschluss der Versicherung bestimmte Altersgrenzen ist zusätzlich eine medizinische Untersuchung oder ein ärztliches Attest erforderlich.

Liegen gesundheitliche Einschränkungen oder Vorbelastungen vor, die das Risiko für den Eintritt der Berufsunfähigkeit erhöhen, lehnt der Versicherer den Antrag entweder komplett ab oder bietet Versicherungsschutz mit einem Risikozuschlag (also mit zu einem höheren Beitrag) bzw. mit Ausschluss bestimmter Krankheiten von dem Versicherungsschutz an.

Da die Gesundheitsfragen und der Umfang der Risikoprüfung einerseits und die Bewertung der risikorelevanten Angaben zum Gesundheitszustand andererseits durch die einzelnen Berufsunfähigkeitsversicherer unterschiedlich ausfallen können, empfiehlt es sich vor der verbindlichen Antragstellung einer Berufsunfähigkeitsversicherung zunächst eine sogenannte Risikovoranfrage bei mehreren Berufsunfähigkeitsversicherern zu stellen, sofern aufgrund von gesundheitsrelevanten Vorbelastungen und Erkrankungen Zweifel bestehen, dass der Antrag auf Berufsunfähigkeitsversicherung von dem Versicherer uneingeschränkt angenommen wird. Tatsächlich gibt es Fälle bei denen der eine Versicherer den Antrag uneingeschränkt annimmt, während ein anderer Versicherer den Versicherungsschutz ablehnt.

Wir haben Zugang zu allen relevanten Berufsunfähigkeitsversicherungen und führen selbstverständlich gerne (und kostenlos) die Risikovoranfrage für Sie durch.

1. Der Beitrag für die Berufsunfähigkeitsversicherung

Wie Sie anhand der Beitragsbeispiele bereits gesehen haben, gibt es erhebliche Beitragsunterschiede zwischen den einzelnen Berufsunfähigkeitsversicherern, die in vielen Fällen nicht mit der Qualität der Versicherungsbedingungen und der Leistungsprüfung im Schadensfall zusammenhängen. So gibt es günstige Berufsunfähigkeitsversicherungen, die ein viel besseres Bedingungswerk aufweisen, als teurere Versicherer, ohne dass dies zulasten der Leistungsbereitschaft in einem Schadensfall ginge. Vielmehr beruhen derartige Beitragsunterschiede darauf, dass die einzelnen Versicherer das Risiko einer Berufsunfähigkeit entsprechend der konkreten beruflichen Tätigkeit des Versicherungsnehmers unterschiedlich beurteilen und/oder höhere Verwaltungskosten einkalkulieren.

Damit Sie die für Sie optimale Berufsunfähigkeitsversicherung finden und nicht mehr Geld bezahlen als nötig (das besser in den Aufbau einer zusätzlichen Altersvorsorge investiert werden könnte) ist ein umfassender Beitrags- und Leistungsvergleich sinnvoll und wichtig, den sie bei uns kostenlos anfordern können.

2. Die dynamische Anpassung der Berufsunfähigkeitsversicherung

Von allen Berufsunfähigkeitsversicherern wird eine jährliche dynamische Erhöhung - idR. zwichen 3-7% - angeboten. Der Einschluss dieser jährlichen dynamischen Erhöhung in die Berufsunfähigkeitsversicherung ist aus den folgenden Gründen ratsam:

3. Die Nachversicherungsgarantien für eine Berufsunfähigkeitsversicherung

Neben dem Einschluss einer dynamischen Anpassung in dem Versicherungsvertrag für die Berufsunfähigkeitsversicherung sind die sogenannten Nachversicherungsgarantien die zweite Möglichkeit die Höhe der Berufsunfähigkeitsrente ohne eine erneute Gesundheitsprüfung zu erhöhen. Die Nachversicherungsgarantien sind in den Versicherungsbedingungen der einzelnen Berufsunfähigkeitsversicherer unterschiedlich geregelt und typischerweise an bestimmte Ereignisse gebunden. Typische Anlässe für eine Nachversicherung sind zum Beispiel:

Dabei gibt es die folgenden Arten von Nachversicherungsgarantien:

a. Verzicht auf abstrakte Verweisung

Achten Sie beim Vertragsabschluss unbedingt darauf, dass der Versicherer auf den Einwand der abstrakten Verweisung verzichtet. Besteht kein Verzicht auf die abstrakte Verweisung muss der Versicherer keine Berufsunfähigkeitsrente zahlen, solange die versicherte Person rein theoretisch aufgrund Ihrer Kenntnisse und Fähigkeiten einen anderen Beruf ausüben könnte, der Ihrer Lebensstellung entspricht und dies völlig unabhängig davon, ob eine solche Stelle überhaupt zur Verfügung steht.

b. Prognosezeitraum auf 6 Monate verkürzt

Unter Prognosezeitraum versteht man den Zeitraum, den die versicherte Person aus gesundheitlichen Gründen voraussichtlich nicht in der Lage sein wird die berufliche Tätigkeit wie bisher auszuüben, um die Berufsunfähigkeitsrente zu erhalten.

Ungünstig ist hier eine Regelung in den Versicherungsbedingungen wie zum Beispiel „voraussichtlich dauernd“. Vielmehr empfiehlt es sich hier nur eine Berufsunfähigkeitsversicherung abzuschließen, bei der dieser Prognosezeitraum auf „voraussichtlich 6 Monate“ verkürzt ist.

Die Beurteilung, ob die versicherte Person berufsunfähig ist oder nicht obliegt einem Arzt oder Gutachter und die Frage, ob die versicherte Person die nächsten 6 Monate nicht in der Lage sein wird die bisherige Tätigkeit auszuüben ist deutlich einfacher zu beantworten als die Frage ob hier eine voraussichtlich dauernde Berufsunfähigkeit vorliegen wird.

Die Verkürzung des Prognosezeitraums auf 6 Monate erhöht also die Wahrscheinlichkeit erheblich, dass der Arzt oder Gutachter eine Berufsunfähigkeit bestätigt.

c. Verzicht auf § 19 VVG bei unverschuldeter Anzeigepflichtverletzung

Gemäß Paragraf 19 VVG hat der Berufsunfähigkeitsversicherer unter bestimmten Voraussetzungen das Recht den Versicherungsvertrag zu kündigen oder eine Änderung zu verlangen, wenn die versicherte Person bei der Antragstellung ihrer Anzeigepflicht verletzt (zum Beispiel durch eine fahrlässig fehlerhafte Beantwortung einer Gesundheitsfragen). Die empfehlenswerten Berufsunfähigkeitsversicherer verzichten bedingungsgemäß auf dieses Recht, wenn die Anzeigepflichtverletzung von der versicherten Person unverschuldet begangen wurde.

d. Einschränkung der Mitwirkungspflicht auf eindeutig zumutbare ärztliche Anweisungen

In einigen Versicherungsbedingungen findet sich der Passus, dass die Berufsunfähigkeitsversicherung von der Rentenzahlung befreit ist, wenn die versicherte Person ärztlichen Anweisungen nicht nachkommt, die möglicherweise zu einer Verbesserung des Gesundheitszustandes und dem Ende der Berufsunfähigkeit führen könnten.

Stellen Sie sich jetzt einmal vor Sie sind berufsunfähig und es besteht die Möglichkeit durch eine Operation die Arbeitsfähigkeit wiederherzustellen. Die Operation ist aber so schmerzhaft oder riskant, dass ihr Gesundheitszustand dadurch unter Umständen erheblich verschlechtert wird.

Entsprechend dem oben beschriebenen Passus wären sie hier verpflichtet die Operation machen zu lassen, ansonsten könnte der Versicherer die Zahlung der Berufsunfähigkeitsrente stoppen.

Bei empfehlenswerten Berufsunfähigkeitsversicherungen ist bedingungsgemäß geregelt, dass sich die versicherte Person nur zumutbaren Heilbehandlungen unterziehen muss. Zumutbar sind in der Regel nur solche Heilbehandlungen, die gefahrlos und nicht mit besonderen Schmerzen verbunden sind. Auch Operationen gelten in der Regel als nicht zumutbar.

Im Hinblick auf das oben genannte Beispiel hieße dies, dass die versicherte Person die Heilbehandlung nicht durchführen muss und weiterhin die Berufsunfähigkeitsrente erhält.

5. Die Berufsunfahigkeitsversicherung als Zusatzversicherung

Es besteht die Möglichkeit die Berufsunfähigkeitsversicherung als separaten Versicherungsvertrag oder in Kombination mit einer Lebensversicherung (wenn Sie Ihre Angehörigen im Falle ihres Todes versorgen möchten) oder einer Rentenversicherung (für den Fall, dass sie gleichzeitig fürs Alter vorsorgen möchten) abzuschließen. Obwohl die Berufsunfähigkeitsversicherung dann als Zusatzversicherung bezeichnet wird, ist sie in der Regel die bedeutendere Versicherung. Ohnehin ist die Berufsunfähigkeitsversicherung eine der absolut wichtigsten Versicherungen, die jeder Erwerbstätige unterhalten sollte. Natürlich beraten wir Sie gerne dahingehend, welche Lösung für Sie die beste ist.1. Richter und Beamte

Wie bereits erwähnt (siehe oben) erhalten Richter und Beamte nur staatliche Leistungen aus der gesetzlichen Beamtenversorgung wenn sie dienstunfähig sind. Gemäß § 44 I BBG und § 26 I Beamtenstatusgesetz ist ein Beamter dienstunfähig, wenn er wegen des körperlichen Zustandes oder aus gesundheitlichen Gründen zur Erfüllung der Dienstpflichten dauernd unfähig ist. Als dienstunfähig kann auch angesehen werden, wer infolge Erkrankung innerhalb von sechs Monaten mehr als drei Monate keinen Dienst getan hat und wenn keine Aussicht besteht, dass innerhalb weiterer sechs Monate die Dienstfähigkeit wieder voll hergestellt ist.

Die Definition der Dienstunfähigkeit entspricht also nicht der Definition einer Berufsunfähigkeit (siehe ebenfalls oben). Dies kann dazu führen, dass ein Beamter zwar dienstunfähig, aber nicht berufsunfähig ist und dementsprechend keine Leistungen aus einer Berufsunfähigkeitsversicherung im Falle einer Dienstunfähigkeit erhält.

Daher empfiehlt es sich bei Beamten und Richtern eine sogenannte Dienstunfähigkeitsversicherung abzuschließen. Dahinter verbirgt sich im Prinzip nur eine Berufsunfähigkeitsversicherung mit einer sogenannten Dienstunfähigkeitsklausel als Deckungserweiterung, die allerdings nur von sehr wenigen Versicherern angeboten wird und zum Beispiel in den Versicherungsbedingungen der Bayerischen Lebensversicherung folgendermaßen formuliert wird:

"Der Beamte im öffentlichen Dienst gilt auch dann als berufsunfähig, wenn er vor Erreichen der gesetzlich vorgesehenen Altersgrenze aufgrund eines amtsärztlichen Zeugnisses wegen allgemeiner Dienstunfähigkeit entlassen oder in den Ruhestand versetzt wird. Die Leistungspflicht bei Berufsunfähigkeit wegen Dienstunfähigkeit besteht bis zur Reaktivierung, längstens bis zum Ablauf der vereinbarten Leistungsdauer. Diese Regelungen zur Dienstunfähigkeit von Beamten im öffentlichen Dienst gelten für Richter entsprechend."

2. Schüler und Studenten

Wie bereits erwähnt (siehe oben) ist es sinnvoll die Berufsunfähigkeitsversicherung so früh wie möglich - im besten Falle bereits seit Schüler - abzuschließen. Mittlerweile gibt es eine Reihe von Berufsunfähigkeitsversicherern die eine Berufsunfähigkeitsversicherung für Schüler bereits ab dem 6 Lebensjahr mit einem hervorragenden Preis-Leistungs-Verhältnis anbieten. Diese Berufsunfähigkeitsversicherer leisten auch bei Schulunfähigkeit. Das bedeutet, dass die Berufsunfähigkeitsversicherung die Berufsunfähigkeitsrente auch dann zahlt, wenn der Schüler aufgrund von Krankheit oder Unfall dauerhaft nicht mehr zur Schule gehen kann. Nach Abschluss der Versicherung findet keine erneute Gesundheitsprüfung statt. Das bedeutet, dass der Versicherungsschutz auch dann besteht, wenn der Schüler später seine berufliche Tätigkeit aufnimmt und danach während der Laufzeit berufsunfähig wird.

Im Hinblick auf die Art und Weise der Besteuerung der Berufsunfähigkeitsrente stellt sich zunächst die Frage, ob es sich um eine separate Berufsunfähigkeitsversicherung oder um eine Berufsunfähigkeitszusatzversicherung handelt. Da die separate Berufsunfähigkeitsversicherung die mit Abstand häufigste Form einer Berufsunfähigkeitsversicherung ist, beziehen sich die folgenden Ausführungen nur auf die Besteuerung der Berufsunfähigkeitsrente einer separaten Berufsunfähigkeitsversicherung.

Die Berufsunfähigkeitsrente der separaten Berufsunfähigkeitsversicherung wird mit dem sogenannten Ertragsanteil für eine abgekürzte Leibrente besteuert. Dazu findet sich in § 55 Abs. 2 EStDV die folgende (vereinfachte) Tabelle:

| Restlaufzeit der Berufsunfähigkeitsversicherung ab Rentenbezugsbeginn in Jahren: | Anteil der Besteuerung in Prozent: | Restlaufzeit der Berufsunfähigkeitsversicherung ab Rentenbezugsbeginn in Jahren: | Anteil der Besteuerung in Prozent: |

| 1 | - | 26 | 27% |

| 2 | 1% | 27 | 28% |

| 3 | 2% | 28 | 29% |

| 4 | 3% | 29 | 30% |

| 5 | 4% | 30 | 30% |

| 6 | 7% | 31 | 31% |

| 7 | 8% | 32 | 32% |

| 8 | 9% | 33 | 33% |

| 9 | 10% | 34 | 34% |

| 10 | 12% | 35 | 35% |

| 11 | 13% | 36 | 35% |

| 12 | 14% | 37 | 36% |

| 13 | 15% | 38 | 37% |

| 14 | 16% | 39 | 38% |

| 15 | 16% | 40 | 39% |

| 16 | 18% | 41 | 39% |

| 17 | 18% | 42 | 40% |

| 18 | 19% | 43 | 41% |

| 19 | 20% | 44 | 41% |

| 20 | 21% | 45 | 42% |

| 21 | 22% | 46 | 43% |

| 22 | 23% | 47 | 43% |

| 23 | 24% | 48 | 44% |

| 24 | 24% | 49 | 45% |

| 25 | 26% | 50 | 45% |

| Restlaufzeit der Berufsunfähigkeitsversicherung ab Rentenbezugsbeginn in Jahren: | Anteil der Besteuerung in Prozent: |

| 1 | - |

| 2 | 1% |

| 3 | 2% |

| 4 | 3% |

| 5 | 4% |

| 6 | 7% |

| 7 | 8% |

| 8 | 9% |

| 9 | 10% |

| 10 | 12% |

| 11 | 13% |

| 12 | 14% |

| 13 | 15% |

| 14 | 16% |

| 15 | 16% |

| 16 | 18% |

| 17 | 18% |

| 18 | 19% |

| 19 | 20% |

| 20 | 21% |

| 21 | 22% |

| 22 | 23% |

| 23 | 24% |

| 24 | 24% |

| 25 | 26% |

| 26 | 27% |

| 27 | 28% |

| 28 | 29% |

| 29 | 30% |

| 30 | 30% |

| 35 | 35% |

| 40 | 39% |

| 45 | 42% |

| 50 | 45% |

Die Bedeutung der Angaben aus dieser Tabelle für die Besteuerung der Berufsunfähigkeitsrente lässt sich am einfachsten an einem kurzen Beispiel darlegen.

Gehen wir einmal davon aus, dass ein Versicherungsnehmer eine Berufsunfähigkeitsversicherung mit einer Berufsunfähigkeitsrente in Höhe von 2.500 € mit einer Laufzeit bis zu seinem 67. Lebensjahr abgeschlossen hat und mit 40 Jahren berufsunfähig wird.

In diesem Fall beträgt die Restlaufzeit der Berufsunfähigkeitsversicherung ab Rentenbezugsbeginn also noch 27 Jahre. Laut der Angabe in der Tabelle muss der Versicherungsnehmer also nur 28 % seiner Berufsunfähigkeitsrente versteuern. Anders ausgedrückt bedeutet dies, dass von den 2.500 € Berufsunfähigkeitsrente lediglich 700 € (2.500 € * 28% = 700 €) versteuert werden müssen.

Dieser Betrag wird nun mit dem persönlichen Steuersatz des Versicherungsnehmers besteuert. Der persönliche Steuersatz ergibt sich aus der Höhe des zu versteuernden Einkommens aus allen Einkunftsarten (z.B. auch Kapitalerträge, Mieteinnahmen und Einnahmen aus dem Gewerbebetrieb).

Wenn wir einmal für unser Beispiel davon ausgehen, dass der persönliche Steuersatz 20 % beträgt, dann würde die Berechnung der Steuerlast wie folgt aussehen:

700 € * 20 % Steuersatz = 140 € Einkommensteuer.

Von den insgesamt 2.500 € Berufsunfähigkeitsrente müsste der Versicherungsnehmer also lediglich 140 € Einkünfte ans Finanzamt abführen.

Jetzt gibt es allerdings noch ein weiter. Der hier zu beachten ist. Im Jahr 2023 hat jeder Steuerpflichtige ein Grundfreibetrag in Höhe von 10.908 €.

Erst ab der Überschreitung dieser 10.908 € fallen also Steuern an.

Wenn wir auf unser Beispiel zurückkommen und die oben ermittelten 700 € pro Monat auf das Gesamtjahr hochrechnen, dann liegen wir in unserem Beispiel bei 8.400 € und somit unter dem Grundfreibetrag von 10.908 €.

Sofern der Versicherungsnehmer keine anderen zu versteuernden Einkünfte hat, bedeutet dies, dass er für seine Berufsunfähigkeitsrente überhaupt keine Einkommensteuer zahlen muss.

Was unsere Klienten über uns schreiben

| So finden und erreichen Sie uns |

| Thomas Friedewald |

| Unabhängige Finanzberatung |

| Beethovenstrasse 6 |

| 58452 Witten |

| Telefon: 02302-984005 |

| E-Mail: info@friedewald-finanz.de |

Pro-AdvokatVersicherungen für Rechtsanwälte und Juristen